自2023年1月1日以来,短视频平台的主播受政策限制无法直接提现到主播个人账户。

在后台提现的时候可以选择:个体户、个人独资企业、合伙企业、有限公司或者工会。

第一:主播成立个体户、个人独资企业、合伙企业这三类的本质是一样的,因为他们主要的税种都是增值税以及个人生产经营所得税,如果你的收入小于500万时,按照1%缴纳增值税。

根据税总所得发《关于规范网络直播营利行为促进行业健康发展的意见》,明确规定网络直播个人设立的企业、工作室一律不允许核定征收,也就是说需要按照5-35%五级阶梯来缴纳个人所得税。个人生产经营所得税如下表所示。

个人生产经营所得税率

当利润大于50万时,税率就到了最高的35%。这一点主播们千万要注意,直播收入是不能heding征收的!不要被所谓的税筹机构忽悠了!

举个栗子:主播“小7”一年直播总的收入为180万,注册了个体户,用个体户来提现,各项成本为30万,则需要缴纳的税费总计为:

增值税级附加税:180*1.12%=2.016万元

生产经营所得税:应纳税所得额=180-30=150万,属于第五档阶梯税率,则所得税为

150*35%-6.55=45.95万元

税负率为:(2.016+45.95)/180*****=26.65%

第二:主播成立公司公司的增值税与个体户和个人独资企业是一样的,小规模纳税人可以按照1%缴纳,但有限公司可以享受小微企业的所得税优惠,利润不超过300万时,只需要缴纳5%的企业所得税,只要不分红是不需要缴纳20%的分红税,特别是有些主播其实是有团队在运营的,整个团队的支出都可以放在公司里来。可以更大话享受税收优惠政策。

举个栗子:主播“小8”一年直播总的收入为180万,注册有限公司,用有限公司来提现,各项成本为30万,则需要缴纳的税费总计为:

增值税级附加税:180*1.12%=2.016万元

企业所得税:150*5%=7.5万元

税负率为:(2.016+7.5)/180*****=5.29%

因为有限公司可以由股东约定分红金额、时间等,主播个人团队的拓展费用都可以放在公司进行报销,公司可以购置资产,处理方式比较灵活。

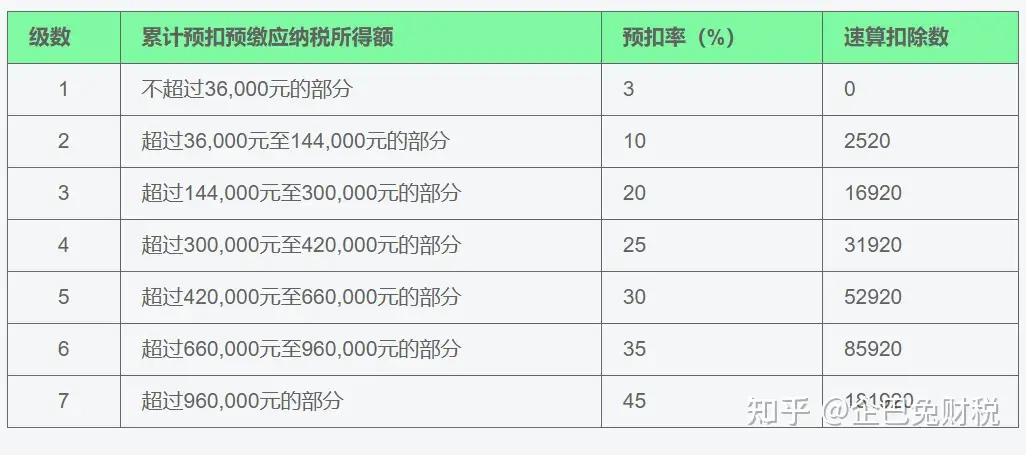

第三:主播跟公会等MCN机构签约根据税总所得发规定,主播个人与MCN机构签约属于个人劳务,MCN机构需要代扣代缴个人所得税。代扣按照20-40%进行代扣代缴,并在第二年进行个人所得税汇算清缴。最高税率为45,个人所得税税率表如下所示:

个人所得税税率表

举个栗子:主播“小2”一年直播总的收入为180万,没有注册公司,签约了MCN机构,则需要缴纳的税费总计为:

个人所得税:180*45%-18.1920=62.808万元

税负率为:62.808万元/180*****=34.89%

主播的收入合规是税务监管的重点,自媒体平台以及MCN机构也是按照税务局的相关规定在执行;

主播适合成立有限公司来确认直播收入,有限公司税负较低,能将很多的相关成本在所得税前扣除!

以上是关于主播提现的几种选择,你身边的主播是怎么提现的呢?赶紧告诉他们如何操作吧,毕竟省1万块比挣1万块要简单!